Barış ERKAYA

Bilançolar açıklanıyor. Borsa İstanbul ise geçen haftanın son günü global kaynaklı ilk ciddi aşağı yönlü tepkisini vermiş, yeni haftaya ise yönsüz bir başlangıç yapmış durumda. Düşüş sonrası ilk tepki pek de yukarı dönüşü teyit eder türden değil. Fakat söz konusu değerleme olunca, BİST-100 endeksi tekrar yükseliş trendine dönmüş olsun ya da olmasın yadsınamaz bir gerçek var ki, Türkiye hisse senedi piyasası uluslararası emsallerine göre sudan ucuz. Fiyatların yerini bulmasının önündeki tek engel ise görünen o ki Türkiye ekonomisinin yeniden bir büyüme hikayesi vaat etmeye dönememiş olması. Bunun da oluşması durumunda bugünkü durumda olduğu gibi sadece yerli kurumsal ve bireysel yatırımcılar için değil, yakın zamanda global bazda kârlı bir enstrüman bulmakta çok zorlanacak olan uluslararası yatırımcılar için de Türk hisseleri en ilgi çekici seçeneklerden biri olacak. O zamana kadar gerekli olan en önemli şey ise şirketlerin büyümesi ve karlılığının devam etmesi.

Bu açıdan da bugünlerde açıklanan 2022 ilk çeyrek bilançoları çok önemli. Pandeminin artık yavaş yavaş gündemimizden çıkmaya başladığı dönemlerin ilk sinyallerini veren bu bilançolardaki veriler, uzmanlara göre şirketlerin değerlemeleri yani hisse fiyatları üzerinde önemli etkiler yaratabilecek.

İLK BİLANÇOLARDA ÖNE ÇIKANLAR

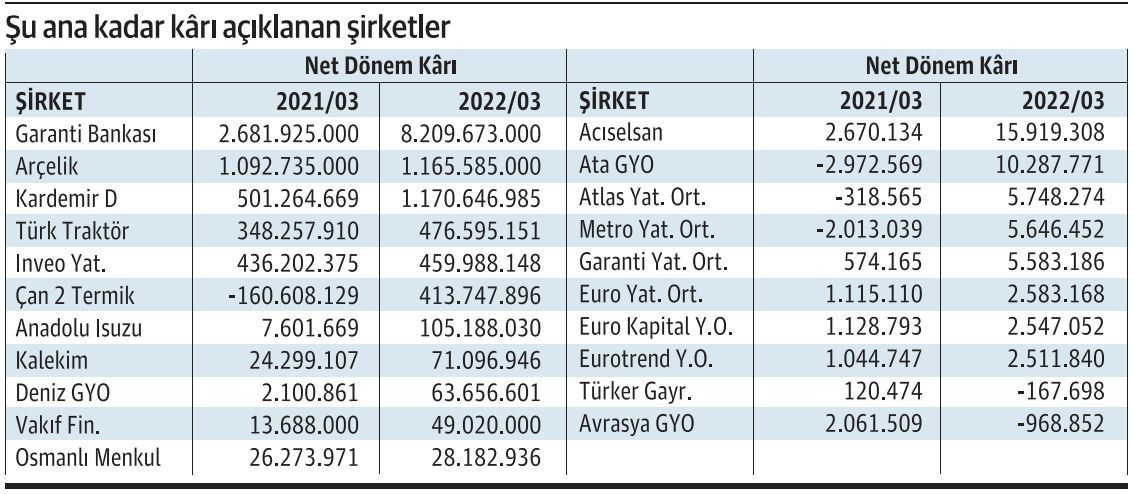

Açıklanan ilk çeyrek bilançolarına bakıldığında birkaç gayrimenkul şirketi dışında şirketlerin neredeyse tamamının karlılıklarında patlama devam ediyor. Yatırım ortaklıkları ve aracı kurumlar gibi borsa odaklı şirketlerin karlarında büyük sıçramalar gerçekleşirken bankalarda yüksek karlılığı ilk sinyali Garanti Bankası bilançosuyla, otomotiv şirketlerinde yüksek karlılığın sinyali ise Anadolu Isuzu ve Türk Traktör bilançolarıyla alındı.

Önümüzdeki günlerde bilançolar gelmeye devam edecek. Mesele şu ki, açıklanacak yüksek karların ne kadarı daha önceden oluşan karlılık beklentileriyle fiyatlara dahil edildi?

KÂRLILIĞI SATIN ALINMIŞLARA DİKKAT!

Rasyonet’in 21 aracı kurumla gerçekleştirdiği anket sonuçlarını Foreks’in 18 kurumla yaptığı anketle eşleştirdik ve az sayıda kurumun tahmin yaptığı şirketlerin kâr rakamlarını dışarıda bıraktık. Çıkan 2022 ilk çeyrek kâr tahminlerini ise geriye dönük 4 çeyrek verileriyle konsolide ederek yıllıklandırılmış bir kâr tahmini rakamına ulaştık.

Bu veri bize ancak yıllık verilerle bir anlam taşıyan fiyat/ kazanç kıyaslaması için bir data sağlamış oldu. Elbette geçmiş veriler gelecek veriler için bir gösterge olmaz. Fakat kıyaslama yapabilmek açısından önemli bazı sonuçlar ortaya koyduğu da bir gerçek.

Bir çok şirketin hisse senedi fiyatının yüksek kar beklentisiyle geçtiğimiz 3-4 ay içerisinde yükseldiği dikkat çekiyor. Bu nedenle de beklentinin fiyata ne kadar yansıdığını görebilmek açısından geriye dönük 4 çeyrek fiyat/kazanç rakamlarının ortalamasını aldık.

Buna göre çoğu BİST-100 endeksine dahil olan şirketlerin bir çoğunda fiyatın içerisine çoktan kâr beklentilerinin dahil edildiği gözden kaçmıyor. Fakat görünen o ki kârlılığını sürdüren hatta daha da yükselten ama geçmiş fiyat verileri bu beklentinin yeterince fiyatlanmadığını gösteren şirketler de yok değil.

BU KARLAR ENDEKSİ DE SÜRÜKLEYEBİLİR

34 borsa şirketinin yıllıklandırılmış toplam kâr tahmini 2022/03 dönemi için 164 milyar 572 milyon TL seviyesinde. Bu şirketlerin mevcut piyasa değeri toplamı ise 743 milyar 595 milyon TL’yi buluyor. Bu da 34 borsa şirketinin toplamı baz alındığında 4.52 fiyat/ kazanç seviyesine denk geliyor. Halbuki BİST-100 endeksinin mevcut fiyat/kazanç oranı 9 seviyesinin biraz üzerinde. Yani bu şirketlerin f/k ortalaması piyasa ortalamasının neredeyse yarısı seviyesinde. Bu da eğer beklenen bu karlar gerçekleşirse BİST-100 endeksinin ortalama fiyat/kazanç oranı daha da düşecek demek oluyor. Türkiye hisse senedi piyasasının daha da ucuzlayacağı bir senaryo… Bu durumda iki şey olabilecek: Ya fiyatlar yeniden yükselişe geçerek f/k ortalamasını yeniden yakalayacak ya da BİST-100 tarihinde görmediği bir ucuzlama sürecine devam edecek. Hangisinin yaşanacağını hep birlikte göreceğiz.

Fiyat/kazanç verileri nasıl yorumlanır?

Fiyat/kazanç verileri aslında en basit anlatımıyla şirketlerin kaç yıllık kazancı kadar piyasa değerine sahip olduğunu gösteren bir değerleme çarpanı. Aslında geçmiş fiyatlarla kıyaslama açısından da önemli bazı sonuçlar ortaya koyabiliyor. Örnek vermek gerekirse diyelim ki bir şirket son bir yıldır ortalama 5 f/k oranıyla piyasada işlem görüyor. Şirketin kârı örneğin yüzde 50 arttığında bu şirketin diğer tüm veriler sabitken f/k oranı 3.33’e düşmüş olacak. Fakat eğer şirketin fiyatlaması bu kârlılık performansını takip etme eğilimindeyse bu durumda şirket hisselerinin de 5 f/k ortalamasını yeniden yakalayabilmesi için yüzde 50 değer kazanması gerekiyor. Bu elbette biraz önce de altını çizdiğimiz gibi ceteris paribus, yani tüm diğer değişkenler sabitken yapılan bir varsayım. Kârlılığın azalmasını sağlayabilecek bir başka değişken bu varsayımı tamamen de değiştirebilir. Bu da yatırım yapılan şirketlerin tüm gelişmelerini çok yakından takip etmeyi zorunlu kılıyor.

Banka ve holdinglerde yüksek beklenti

Kâr tahminlerine ve geçmiş f/k performanslarına baktığımızda bankacılık hisselerinin neden son dönemde bu kadar hareketli olduğunu rahatlıkla anlayabiliyoruz. Yüksek karlılığa dönüş işaret veren bankaların hisseleri, beklenen karları ve geçmiş f/k performanslarına göre yüzde 10-20 prim potansiyeli taşıyor. Özellikle son dönemde yerli ve yabancı yatırım kuruluşlarının raporları da aslında bu beklentiyi teyit eder nitelikte. Bununla beraber bu bankaları konsolide eden holdinglerin de karlarında yüksek bir artış beklentisi var. Bunun da holding hisselerinde ilerleyen dönemlerde hareketlilik getirebileceği düşünülüyor. Kardemir bilançosuyla demiriçelik sektöründeki yükselen karlılığın sinyalleri alınmıştı. Ereğli Demir Çelik için de benzer bir tahmin söz konusu. Bunun dışında özellikle yüksek nakit döngüsüne sahip çimento şirketlerinde beklentilerin yükseldiği gözden kaçmıyor. Yüksek kâr beklentisine sahip şirketlerin birçoğu aynı zamanda borsanın gösterge endeksi olan BİST-100’ün içerisinde de yer alıyor. Bu da bu hisselerdeki fiyatlamaların BİST-100 endeksi üzerinde etkisi olacağını gösteriyor. Yani bu hisselerdeki fiyatlamalar değiştikçe borsa endeksini de beraberinde sürükleme potansiyeline sahip.

FAİZSİZ TAKSİTLİ NAKİT AVANS

Türk Ekonomi Bankası’nın (TEB) dijital bankacılık platformu CEPTETEB, ilk kez CEPTETEB’li olup mobil uygulama üzerinden kredi kartı başvurusunda bulunan kişilere 3.000 TL’ye kadar olan nakit ihtiyaçları için 6 ay taksitli faizsiz nakit avans kullanma fırsatı sunuyor. 8 Nisan-10 Mayıs tarihleri arasında başvuru yapanlar için geçerli olan kampanyadan yararlanmak için CEPTETEB Mobil Uygulaması’ndan görüntülü görüşme yaparak veya tr’de bulunan “Müşteri Ol” başvuru formları aracılığıyla ilk kez CEPTETEB’li olmak yeterli olacak.

GERİ DÖNÜŞÜMLÜ KREDİ KARTI

HSBC Türkiye, kredi ve banka kartlarında yüzde 85 oranında geri dönüştürülmüş plastikten üretilmiş kartların kullanımına geçiyor. HSBC Türkiye Bireysel Bankacılık ve Birikim Yönetimi Genel Müdür Yardımcısı Ayşe Yenel, “Kartlarımızın üretimindeki değişiklikle; plastik atık oranını kart başına yaklaşık 3 gr ve karbon salımını da 7 gr azalttık. Bu sayede karbon ayak izimizin azaltılmasına da katkıda bulunuyoruz. Daha düşük karbon ekonomisine geçişi hızlandırmak ana stratejimizin en önemli bileşenlerinden biri ve bu konuda farklı projeleri hayata geçirmeye devam ediyoruz. Kartın ön yüzünde yazan isim- soy isim, kart numarası gibi bilgiler artık arka yüzde yer alacak” dedi.

KAVAKEN’E 500 BİN DOLAR YATIRIM

Re-Pie Portföy Yönetimi, yenilenebilir enerji sektörüne yapay zekâ ve makine öğrenmesi odağında çözümler geliştiren yeni nesil girişimlerden Kavaken’e yatırım yaptı. Kavaken, Re-Pie Portföy ile birlikte Boğaziçi Ventures, Osman Arlı, Yağız Gökdemir, Muhammet Kaya, Olcayto Yiğit ve Yetik Kadri Mert gibi yatırımcılardan toplam 500 bin dolar yatırım aldı. Re-Pie Portföy Yönetimi, son yıllarda Getir, Turk. net, Colendi, BinBin, Easycep, Inofab, Musixen, Hasfin, Arvis Games, tiplay studio, Zebra Electronics, Tırport ve Düşyeri gibi yeni nesil girişimlere yatırım yaparak Türkiye start-up ekosistemine önemli katkılar sağladı.